Las limitaciones de la industria para operar como factor anticíclico

En las recesiones, al aumentar la capacidad ociosa, se deterioran los incentivos a nueva inversión. Eso es cierto, pero la pregunta es ¿Cuánto de esa capacidad ociosa son activos productivos valiosos, en condiciones de generar oferta de bienes y servicios a precios competitivos y con demanda sostenida tanto del mercado externo como del interno?

¿Se trata verdaderamente de capacidad ociosa? Es posible que esto sea cierto para actividades como la construcción y el turismo, entre otros ejemplos, dónde el problema se presenta por el lado de la demanda. En cambio, otros casos, vinculados a producción manufacturera o de ciertas economías regionales, pueden estar indicando problemas del lado de la oferta, por falta de adecuación en tecnología o costos a la demanda global y local.

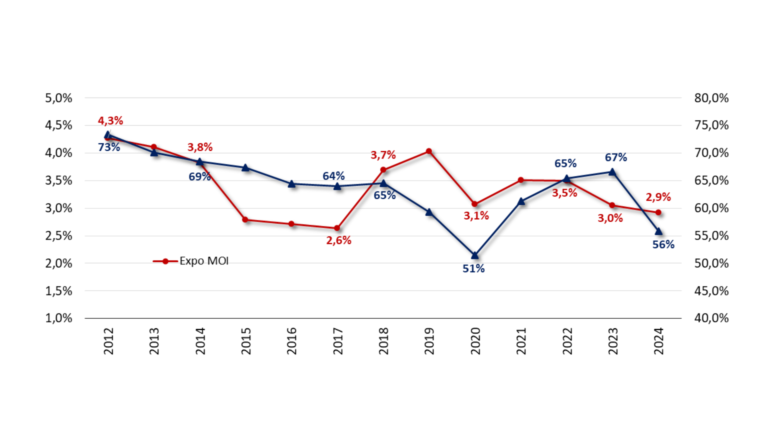

Evolución de las exportaciones de manufacturas de origen industrial y uso de la capacidad instalada de la industria.

(Acumulado I semestre anualizado)

Expo en % del PIB anual y uso CI como %

Nota: Uso capacidad instalada de la industria incluye promedio ene-may 24, último dato disponible.

Fuente: IERAL en base a INDEC.

Si la capacidad ociosa fueran equipos y organización empresarial en condiciones de competir en el mercado global, ante la recesión doméstica debería observarse una canalización de esa oferta potencial hacia las exportaciones. Pero este comportamiento “anticíclico” de ningún modo es generalizado. Es lo que refleja la evolución de las exportaciones de Manufacturas de Origen Industrial (MOI). Pese a la profunda contracción del mercado interno en el primer semestre de 2024, las exportaciones de MOI se redujeron a 2,9 % del PIB (a precios corrientes), cuando en igual período de 2023 se situaban en 3,0 % del PIB. Este es un fenómeno tendencial, más allá de los movimientos de corto plazo relacionados con el ciclo local. Desde que la Argentina ingresó a la estanflación y a largos períodos de “cepos” al cambio y al comercio exterior, el ratio Exportaciones MOI/PBI se achicó 1/3, ya que pasó de 4,3 % del PIB en el primer semestre de 2012 al 2,9 % que muestran los últimos datos.

Esta limitación “anticíclica” de la industria explica la divergencia en los indicadores de nivel de actividad en lo que va de 2024. De acuerdo al relevamiento proxy del PIB del Estudio Ferreres (IGA), en el segundo trimestre el PIB ya estaría reflejando una muy leve mejora del nivel de actividad, ya que mostraría una variación positiva de 0,6 % respecto del primer trimestre, en términos desestacionalizados. Por el contrario, de acuerdo a FIEL y al Estudio Ferreres, la actividad industrial habría registrado una caída de 1,5 % entre el primer y el segundo trimestre del año, profundizando la recesión. Es paradójico que una devaluación como la realizada a fin de 2023 esté afectando más a la industria (que en teoría produce bienes que pueden venderse en el exterior), que al promedio de la economía (que incluye una amplia gama de sectores que vieron recortado su poder adquisitivo y/o el mercado por la depreciación inicial del peso).

Jorge Vasconcelos

Coordinador General de Revista Novedades.