Los desafíos que plantea la deuda pública

La fecha legalmente establecida para que el Ejecutivo presente el proyecto de presupuesto, el 15 de septiembre de cada año, catalizó el debate de políticas públicas hacia la cuestión de una regla fiscal a seguir por el gobierno, mecanismo que privilegia la continuidad de la meta de déficit fiscal cero, y define los pasos a cumplir en caso que la trayectoria de la recaudación se aparte del sendero esperado, tanto por exceso como por defecto. Con la crisis de la convertibilidad, a principios de este siglo, la Argentina perdió también la cultura presupuestaria, pasando a predominar la discrecionalidad en el manejo de las cuentas públicas. Y, en las pocas oportunidades en las que se ensayaron mecanismos destinados a fijar reglas de juego en el plano fiscal, esto ocurrió durante crisis que ya habían estallado. En esta oportunidad, el contexto es diferente, con la primera etapa del ajuste ya transcurrida, por lo que los anuncios tienen que ver con una suerte de ordenamiento de prioridades de modo de hacer sustentable el nuevo escenario. Este sería el objetivo de apuntar a un superávit primario equivalente a los intereses a pagar por la deuda pública. Como se verá más abajo, ésta puede ser una regla válida para la transición, pensando en reformularla en el futuro.

Más allá de los aspectos positivos mencionados, no puede dejar de tenerse en cuenta que la economía argentina está lejos de haber alcanzado un escenario de funcionamiento “en régimen”, con acceso a los mercado financieros para la renovación rutinaria de sus vencimientos de deuda, y que subsisten interferencias en la transmisión de los instrumentos de política monetaria y fiscal sobre el sector externo, debido a la persistencia del cepo y del blend (el desvío del 20% de las exportaciones hacia el mercado libre de cambios, en detrimento del segmento oficial). Las condiciones descriptas pueden limitar el impacto sobre las expectativas de la idea de implementar una regla fiscal como la descripta, al margen de la suerte que corra en el Congreso. De todos modos, en este plano, se asume que en un escenario “sin presupuesto”, el Ejecutivo procuraría asignar partidas “como si” el mecanismo entrara en vigencia.

Con o sin presupuesto, las proyecciones incluidas por el Ejecutivo en la “Ley de leyes” en términos de inflación y tasa de devaluación, por ejemplo, son consistentes con la continuidad del cepo, al menos hasta las elecciones legislativas de octubre 2025. Los agentes económicos siguen tomando decisiones en función de este escenario, pero sin dejar de prestar atención a lo que ocurra en el frente externo, los vencimientos de deuda de enero y las fuentes de financiamiento, el “día después” del blanqueo y si aparecen señales (o no) de negociaciones operativas con el FMI.

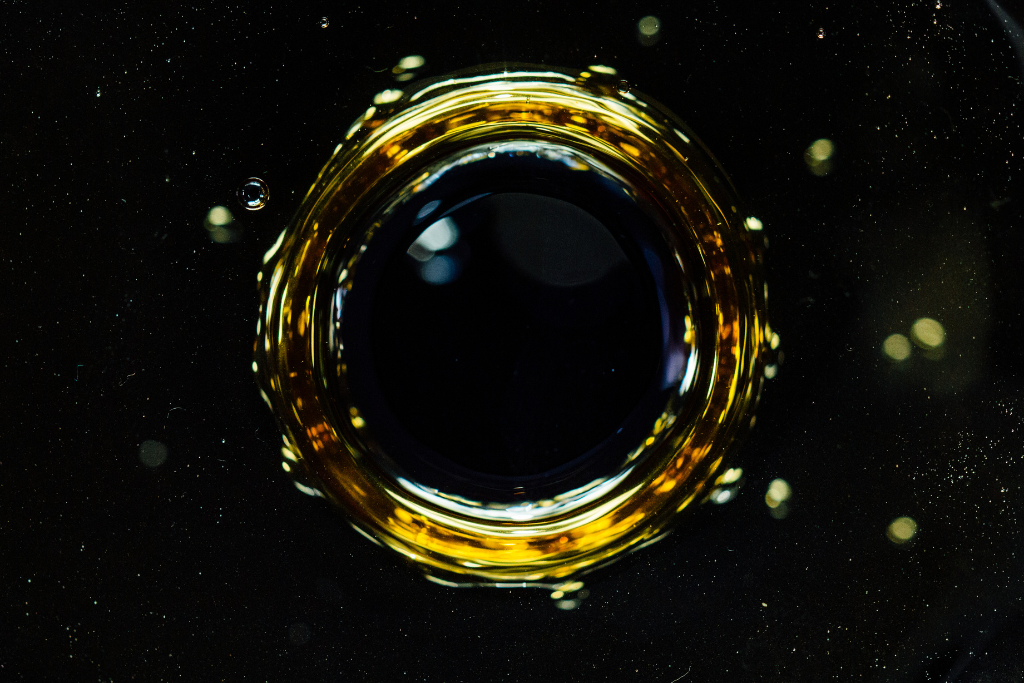

En el cuadro adjunto quedan subrayadas dos cuestiones centrales vinculadas con las condiciones de emisión de la deuda doméstica en circulación:

- La magnitud es significativa, con vencimientos equivalentes a 34,1 mil millones de dólares al tipo de cambio oficial de aquí a fin de año, y por un estimado de 83,5 mil millones de dólares para 2025. Ya se analizó aquí, en anteriores informes, que los volúmenes a refinanciar de deuda doméstica son posiblemente el principal factor explicativo de las demoras en levantar el cepo. Las restricciones que perduran son las que permiten al Tesoro “cazar pesos en el zoológico” a la hora de refinanciar vencimientos.

- Por su composición, la deuda doméstica en circulación es cada vez menos “licuable” y, al mismo tiempo, tiende a subestimar su costo financiero, por la capitalización de intereses y por la refinanciación automática del capital bajo distintos mecanismos indexatorios.

Perfil de Vencimientos (capital+interés) de deuda doméstica indexada del Tesoro

En miles de millones de USD

*Los servicios asociados a bonos indexados constituyen el 18% de los vencimientos totales en el período sep-dic 2024 y el 53% del total en 2025.

Fuente: IERAL en base a MECON y fuentes varias.

Aun con esas advertencias, también es cierto que, tanto el gobierno anterior como el actual aplicaron políticas tendientes a que el sistema financiero adquiera un rol preponderante en la demanda de títulos públicos, para evitar mayor volatilidad a la hora de emitir nueva deuda. De hecho, la participación de los bonos del Tesoro en el activo total de las entidades bancarias pasó de 29,6% a principios de 2019 hasta un pico de 60,3% hacia marzo/abril de 2024. Esta política es, obviamente, un arma de doble filo. En caso de caída de paridad de los bonos y descontrol de variables macro, la pérdida de confianza de los agentes económicos en la salud de los bancos podría gatillar una corrida contra los depósitos, el tipo de crisis que resulta más difícil de contener.

Frente a los riesgos descriptos, dos factores empiezan a jugar algún rol compensatorio: por un lado, el aumento de la demanda de crédito por parte del sector privado, sostenido por varios meses consecutivos, está siendo abastecido por el sistema financiero con el achicamiento del stock de títulos públicos en cartera, haciendo que esos activos pierdan participación en el total, pasando del pico de 60,3% de marzo a 46,8% en los últimos datos. Por otro lado, la recurrente obtención de superávits primarios y, más recientemente, la disposición del gobierno a adoptar una regla fiscal como la analizada más arriba, apunta a moderar la volatilidad en la paridad de los títulos públicos, una tarea incompleta, de todos modos, dado el todavía muy elevado piso para el riesgo país.

El exceso de títulos públicos en cartera del sistema financiero sólo habrá de corregirse de modo gradual y llevará tiempo “volver” a ratios consistentes con momentos en los que la macro no dependía de los “cepos” para funcionar: a principios de 2019, los bonos representaban menos del 30% del activo de los bancos, guarismo que compara con el 46,8% del presente.

Por limitaciones regulatorias, la exposición del sistema financiero a la deuda pública se concentra en bonos domésticos, aunque, obviamente, y pese a que el cepo intenta desconectar los vasos comunicantes entre deuda interna y externa, las condiciones bajo las que pueda hacerse frente a los vencimientos de 2025 en moneda dura, tendrán repercusión en el plano local.

A propósito, cabe recordar que, al margen de los pagos a efectuar a organismos internacionales, la Argentina tiene vencimientos de capital en bonos (incluido el Bopreal) por 7,7 mil millones de dólares en 2025, más 3,3 mil millones en concepto de intereses.

Jorge Vasconcelos

Coordinador General de Revista Novedades.