Recuperación en créditos bancarios: Una visión sectorial y regional

Desde mediados de 2018 los créditos bancarios, netos de inflación, venían en caída libre. La buena noticia es que han repuntado en el 2° trimestre de este año, debido a que los bancos prestan menos al gobierno (directa o indirectamente vía Banco Central), y más al sector privado. Y es bastante probable que continúe esa tendencia si el actual plan económico se mantiene, cuidando las finanzas gubernamentales.

Este crecimiento en créditos se está dando en un contexto de haber tocado fondo, luego de una abrupta caída de la actividad económica a inicios de este año, y con un leve repunte por ahora. En este entorno, un interrogante es quiénes están tomando esos créditos. Una primera respuesta sería aquellos sectores que tienen mejores perspectivas de crecimiento. ¿Ha sido así? Vamos a los datos.

Visión sectorial

Entre los principales tomadores de nuevos créditos, está la minería (incluida la extracción petrolera), una de las actividades que presenta mejor desempeño en la primera parte de 2024. Sin embargo, es relativamente baja la participación de este sector en el total de préstamos otorgados.

Por otro lado, entre los que menos préstamos han tomado esta el de Electricidad, Gas y Agua. Este es un caso raro, porque la cantidad demandada de estos servicios se han reducido en el primer semestre de 2024, pero han mejorado sustancialmente sus tarifas.

En cuanto al resto de los grandes sectores, la mayoría ha tomado más préstamos, a pesar de que varios de estos sectores han presentado pobres indicadores de desempeño durante la primera mitad de este año. Están los casos de Comercio, Industria, Hoteles y Restaurantes, y Construcción. En el caso industrial, en pocos rubros se ha observado una disminución en los préstamos recibidos.

¿Por qué están tomando créditos sectores que han tenido una pobre performance en la primera mitad del año? Una explicación es que era tan, pero tan bajo el nivel de créditos bancarios en nuestro país que, aun en un periodo de baja, hay una importante demanda por estos fondos.

Visión regional

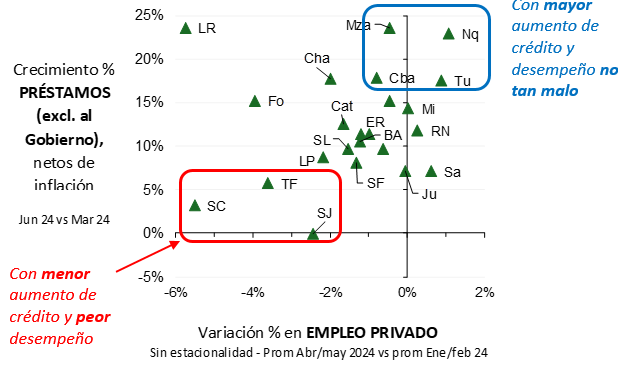

Cambiemos la mirada, considerando ahora las provincias. En general, en el segundo trimestre de 2024, se observa que, en aquellas jurisdicciones con mejor desempeño económico relativo en la primera parte del año, se han visto favorecidas con más préstamos.

Préstamos bancarios (excluyendo al Gobierno)

¿Repuntan más en provincias con mejor desempeño?

2° trim vs 1° trim 2024

Fuente: BCRA y Min de Trabajo

Como una proxy de la actividad económica, se considera el empleo privado, que ha venido disminuyendo en la primera parte de este año. Por eso, se considera que el desempeño de una provincia es relativamente mejor cuando su empleo privado no cae tanto.

Siendo así, se observa que la mejor posicionada es Neuquén, con más préstamos a la extracción de petróleo, compatible con la muy buena performance por Vaca Muerta. Le sigue Mendoza, con más préstamos al sector vitivinícola, siendo un año de mayor cosecha, aunque con bajos precios de sus vinos. Otro caso es Tucumán, con más préstamos a la industria alimenticia.

Del otro lado, con peor performance, y menor aumento en créditos, se halla Santa Cruz (con menos petróleo), Tierra del Fuego (menos en industria química) y San Juan (idem en químicos).

Entre los casos extraños, aparecen La Rioja y Formosa, con fuerte caída en empleo privado, pero más préstamos. En el segundo caso, hubo menos para empresas. Y en ambos casos, el mayor incremento se dio en créditos a personas, justo en regiones con más problemas en empleo. Extraño.

Concluyendo, en un contexto de estancamiento (luego de la abrupta caída), es probable también que la mayoría de estos créditos estén menos pensados para nuevas inversiones y más para capital de trabajo. Por algo se empieza. El vaso medio lleno es que los pronósticos apuntan a más créditos para el futuro.

Jorge Day

Responsable de la sección Regional.